Dans notre article sur le terme in bonis, nous avons évoqué les ratios financiers, notamment le ratio de liquidité. Calculer cet indicateur clé est un bon moyen d’évaluer la santé financière à court terme d’une entreprise, que ce soit la vôtre comme celle de votre débiteur·rice.

Mais quels sont les différents ratios de liquidité ? Et quelle formule appliquer ? Nous vous expliquons tout dans cet article.

Ratio de liquidité : définition

Le ratio de liquidité mesure la capacité d’une entreprise à régler ses dettes à court terme (en général un an). Cela permet de comprendre si l’entreprise possède assez de liquidités pour honorer ses dettes immédiates.

Il existe plusieurs types de ratios de liquidité :

- Ratio de liquidité générale (current ratio)

Ce ratio prend en compte tous les actifs circulants pour donner une vue d’ensemble sur la santé financière immédiate de l’entreprise. Le calculer est pertinent pour les entreprises possédant des stocks importants, et qui ont une proportion importante de leur capital immobilisé dans les stocks (commerce de détail, entreprises manufacturières). Il est également intéressant pour les PME et entreprises de production, qui, au vu des délais entre la production, la vente et la réception des paiements, doivent surveiller de près leur capacité à respecter leurs engagements financiers pendant ces cycles.

- Ratio de liquidité réduite (quick ratio ou acid test)

Celui-ci exclut les stocks du calcul pour se concentrer sur les actifs plus liquides. Le but est de calculer la capacité d’une entreprise à régler ses dettes sans vendre ses stocks. Il est utile pour les entreprises avec des stocks difficiles à vendre rapidement ou dont la valeur fluctue fortement (comme dans les secteurs de la mode ou de la technologie), et pour les sociétés n’ayant pas ou peu de stocks.

- Ratio de liquidité immédiate (cash ratio)

Cet indicateur n’inclut que les liquidités immédiates pour déterminer si l’entreprise est capable de rembourser ses dettes immédiatement, sans devoir vendre ses actifs ou encaisser des créances. Il est essentiel pour les entreprises dans le secteur financier, qui doivent maintenir une forte trésorerie disponible pour préserver sa stabilité. Il permet également aux start-ups et aux entreprises en période de crise de démontrer qu’elles sont en mesure de gérer leurs liquidités à court terme.

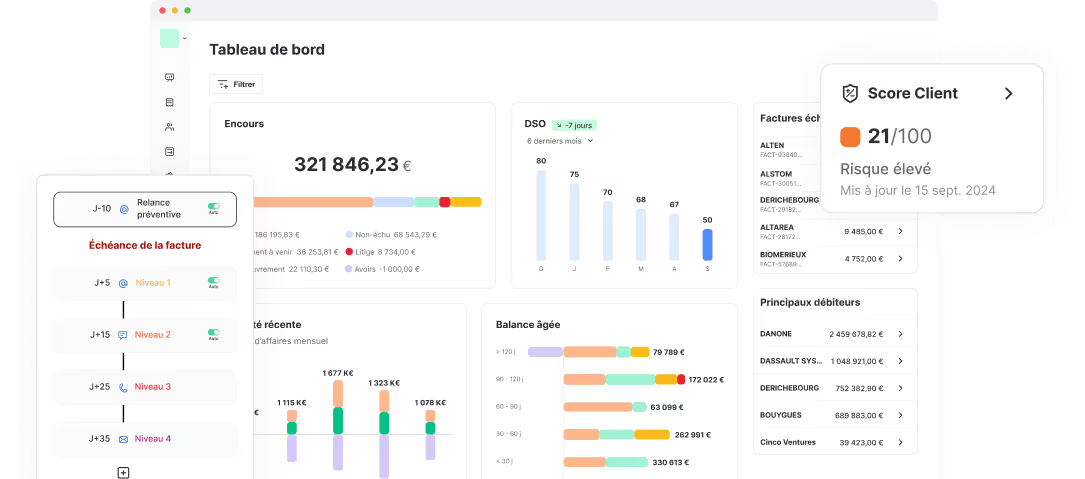

Mis en place avec un connecteur Sage 100 parfaitement opérationnel, LeanPay fait consensus au sein du service ADV, comptable, commercial et service client !

L’objectif de baisse du DSO de 40% au niveau de notre groupe a été atteint en moins d’un an. La structuration des process de suivi des clients, de relance et de recouvrement grâce à LeanPay a eu un impact très concret sur notre BFR et notre trésorerie.

Bruno G. - Directeur administratif et financier

Ratio de liquidité : éléments nécessaires pour le calcul

Les éléments compris dans le calcul du ratio de liquidité sont les actifs circulants et les passifs courants. Vous pouvez les retrouver dans le bilan comptable.

Les actifs circulants correspondent aux ressources qu’une entreprise peut convertir en liquidités ou utiliser dans un délai d’un an. Ils sont composés de :

- Liquidités et équivalents de trésorerie : les soldes bancaires, les comptes courants, les dépôts à vue, l’argent en caisse et les investissements à court terme très liquides (comme les bons du Trésor à court terme).

- Créances clients : les montants dus à l’entreprise par ses client·e·s et débiteur·rice·s pour des ventes de biens ou services effectuées à crédit. Un logiciel de recouvrement permet d’avoir une vision en temps réel sur le statut des créances et d’agir dès qu’un paiement est en retard.

- Stocks (inventaires) : les biens destinés à être vendus dans le cadre des activités normales (produits finis, produits en cours de fabrication, matières premières).

- Charges payées d’avance : les dépenses payées d’avance pour des services ou des biens qui seront utilisés à une date ultérieure (les loyers ou assurance payés d’avance par exemple).

- Titres négociables : les investissements financiers à court terme, comme des actions ou obligations facilement échangeables sur le marché, que l’entreprise peut vendre et convertir en espèces facilement.

Les passifs courants regroupent les dettes et obligations que l’entreprise doit régler à court terme dans un délai d’un an. Il s’agit des sorties de fonds à court terme :

- Dettes fournisseurs (comptes fournisseurs ou créanciers) : les sommes dues aux fournisseurs pour l’achat de biens ou services, souvent payables sous 30, 60 ou 90 jours.

- Dettes à court terme : les emprunts à rembourser dans l’année à venir.

- Charges à payer : les dépenses courues, mais non encore payées (salaires dus, impôts, intérêts sur les emprunts…).

- Avances clients : les paiements reçus des client·e·s pour des biens ou services qui ne sont pas encore livrés ou fournis.

Ratio de liquidité : formule

Maintenant que nous connaissons les différents types de ratio de liquidité et les éléments qui composent les calculs, voyons à présent les formules.

Ratio de liquidité générale : calcul

Ratio de liquidité générale = actifs circulants / passifs courants

Prenons l’exemple d’une entreprise disposant des éléments suivants :

Actifs circulants :

- Liquidités et équivalents de trésorerie : 8.000 €

- Créances clients : 20.000 €

- Stocks : 15.000 €

- Charges payées d’avance : 3.000 €

- Titres négociables : 5.000 €

Passifs courants :

- Dettes fournisseurs : 12.000 €

- Dettes à court terme : 10.000 €

- Charges à payer (salaires, impôts, intérêts) : 4.000 €

- Avances clients : 3.000 €

Total des actifs circulants : 8.000 € + 20.000 € + 15.000 € + 3.000 € + 5.000 € = 51.000 €

Total des passifs courants : 12.000 € + 10.000 € + 4.000 € + 3.000 € = 29.000 €

→ Ratio de liquidité générale = 51.000 € / 29.000 € = 1,75

Ratio de liquidité générale : interprétation

Si le ratio est supérieur à 1, cela signifie que l’entreprise est capable de régler toutes ses dettes courantes avec ses actifs à court terme.

En revanche, un ratio inférieur à 1 peut être un signe que l’entreprise pourrait avoir des difficultés à honorer ses dettes à court terme.

Dans l’exemple ci-dessus, nous pouvons en déduire que pour chaque euro de dette à court terme, l’entreprise dispose de 1,75 fois plus d’actifs circulants pour couvrir ses obligations. Elle peut donc honorer ses engagements immédiatement.

Ratio de liquidité réduite : calcul

La différence avec la formule précédente est que nous enlevons les stocks des actifs circulants.

Ratio de liquidité réduite = actifs circulants - stocks / passifs courants

En reprenant notre exemple, cela donne :

- Actifs circulants : 51.000 €

- Stocks : 15.000 €

- Passifs courants : 29.000 €

→ Ratio de liquidité réduite = 51.000 € - 15.000 € / 29.000 € = 1,24

Ratio de liquidité réduite : interprétation

Un ratio supérieur à 1 indique que l’entreprise peut couvrir ses dettes à court terme avec ses actifs rapidement convertibles en liquide.

Si le ratio est inférieur à 1, l’entreprise peut avoir besoin de vendre des stocks pour couvrir ses dettes à court terme.

Notre exemple nous montre que l’entreprise peut régler ses dettes à court terme sans vendre ses stocks.

Ratio de liquidité immédiate : calcul

Ratio de liquidité immédiate = trésorerie + équivalents de trésorerie / passifs courants

Si nous reprenons les données des exemples précédents, nous avons :

- Liquidités et équivalents de trésorerie : 8.000 €

- Passifs courants : 30.000 €

→ Ratio de liquidité immédiate = 8.000 € / 29.000 € = 0,27

Ratio de liquidité immédiate : interprétation

Si le ratio est supérieur à 1, l’entreprise peut régler ses dettes à court terme sans attendre la conversion d’autres actifs en liquidités.

Dans le cas contraire, un ratio inférieur à 1 est mauvais signe pour l’entreprise, qui pourrait avoir des difficultés à rembourser ses dettes, même avec ses actifs les plus liquides.

Contrairement aux résultats des ratios précédents, ici nous constatons que le rapport est de 0,27, ce qui est insuffisant. Pour couvrir ses obligations, elle devra donc compter sur ses autres actifs circulants, comme les créances clients.

Il est judicieux d’utiliser un logiciel de recouvrement pour vous assurer un recouvrement rapide et efficace de vos créances et ainsi, limiter l’impact des retards de paiement sur vos actifs circulants.

Ratio de liquidité : préserver ses actifs

Un ratio de liquidité inférieur à 1 indique que l’entreprise doit prendre des mesures pour empêcher sa santé financière de décliner. Comme les créances clients font partie des actifs circulants, adopter une stratégie de recouvrement efficace est un choix pertinent pour augmenter son ratio et assurer sa stabilité financière.

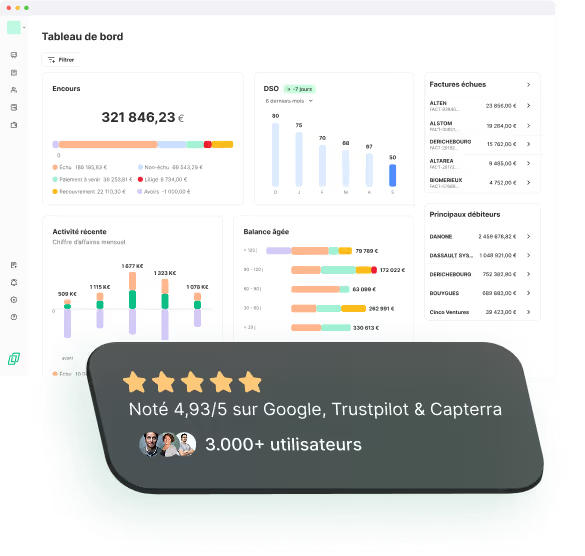

Notre logiciel de recouvrement LeanPay vous aide à accélérer l’encaissement des créances pour augmenter les liquidités disponibles.

- Relancez tous vos client·e·s en quelques clics, grâce à l’automatisation des relances clients.

- Personnalisez votre mode de relance (email, téléphone, SMS, courrier) et optez pour le plus adapté à vos client·e·s pour maximiser les chances de paiement.

- Faites-vous payer en quelques secondes avec notre plateforme de paiement, sécurisée et accessible facilement via les relances client.

- Gardez une vision claire des relances à effectuer et à venir avec l’agenda des relances et ses filtres, qui vous aide à aller à l’essentiel et donc à gagner du temps.

- Créez vos propres scénarios de relance et choisissez le rythme et le nombre d’étapes entre chaque relance pour vous adapter au profil de vos client·e·s.

Avec un système de relance client bien ficelé, vous pourrez plus rapidement recouvrer vos créances et donc, atteindre votre ratio de liquidité idéal.

Prêt·e à optimiser votre gestion du recouvrement ?